李辉煌策略一周展望:重大考验!黄金长期下修大门或被砸开,原油还没跌到底

周五非农报告暗示美国劳动力市场比华尔街预期的更火爆、更有韧性,打击了市场对美联储明年最早3月就降息的预期,同时也支持美联储能实现软着陆的观点。

美股惊险保住全周涨势,美元指数一个月来首次录得周度累涨,美债收益率重回升势。在美元和美债收益率齐升的双重压力下,黄金加速跌离历史高位,现货黄金两周来首次盘中跌穿2000美元关口,黄金期货跌至将近两周来低位,一个月来首次单周累跌。

原油全周继续累跌,创五年来最长连跌,周五油价反弹走出五个月低谷,这被归因于俄罗斯总统普京和沙特王储萨勒曼会晤后两国联合发布公告,强调了继续合作的重要性而且需要所有OPEC+协议国遵守协议。但消极因素依然很多,包括美国上周汽油库存意外暴增、中国11月原油进口下降9%等。

展望下周,美联储、英国央行、欧洲央行将在同一天陆续发布年内最后一份利率决议,重磅程度不言而喻。除了这三大央行外,据统计,未来几天,在60个小时的时间窗口内,占全球经济60%的多个经济体都将设定利率,包括瑞士、挪威、巴西、墨西哥、俄罗斯等。“超级星期四”前后,市场还将迎来美国11月CPI报告、“恐怖数据”以及欧美制造业PMI等重磅数据,市场复杂程度升级。

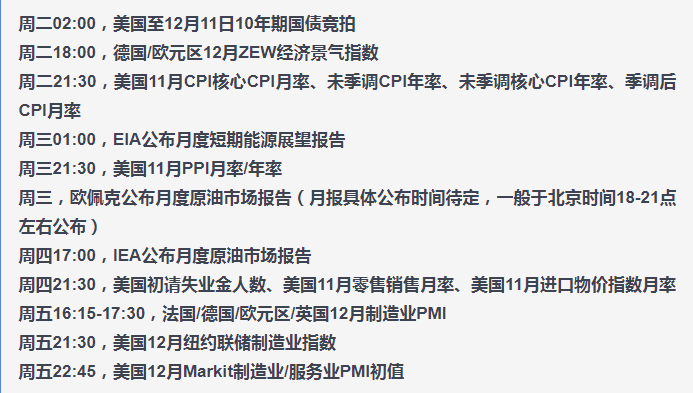

其中,未来一周的美国CPI报告和美联储利率决议,将为市场和经济进入2024年定下基调。鉴于风险事件密集,交易员将迎来重大考验。以下是新的一周里市场将重点关注的要点(均为北京时间):

央行动态:全球央行四大巨头同台,黄金可能做出重大反应

美联储:

周四凌晨03:00 ,美联储公布利率决议和经济预期摘要

周四凌晨03:30:美联储主席鲍威尔召开货币政策新闻发布会

人们普遍预计美联储将把基准利率维持在二十年来的最高水平,因为决策者们正在评估自2022年初以来一系列激进加息的滞后影响。值得注意的是,此次会议开始时美联储的官员们已经掌握到了下周二新鲜公布的美国11月CPI报告,核心CPI预计将强化通胀只是在逐渐减弱的观点,鲍威尔将在新闻发布会上承认在通胀方面取得的进展以及顽固的物价压力所带来的风险。彭博社多位经济学家表示,美联储不会急于降息,以免金融环境进一步放松。

相较于鲍威尔模棱两可的话术,更有看点的可能是FOMC的最新经济预测以及预测利率走向的“点阵图”。摩根大通首席美国经济学家Michael Feroli认为,更新后的经济预测可能会显示今年和明年的核心通胀有所降低,“因此我们认为点阵图仍将显示一些宽松立场”。IFR宏观策略师Duncan Balsbaugh表示,由于9月点阵图中预计的2023年“最后一加”无法兑现,因此2024年的降息次数也会相应从两次降至一次。如果到时美国10年期国债收益率快速地回到4.6%,也不必意外。但如果FOMC的经济增长预期向上修正,可能会进一步引发软着陆的猜测,这也将与市场对2024年降息五次的预期相矛盾。盛宝银行则认为,点阵图和通胀预期下调可能会巩固近期债券涨势(即收益率下跌)。

从另一个视角来看,现在的美联储可能有些身不由己了。周五非农公布后,美国总统拜登表示,非农就业报告显示,通胀继续缓解之际,劳动力市场仍然具有弹性,对经济来说这是一个“最佳平衡点”,不应该促使美联储进一步加息。这番言论标志着拜登罕见地参与了美联储的政策制定。该言论发表之际,拜登正在为连任竞选做准备,民调显示,选民对美国经济的评价很差。

其他央行重要日程:

周四16:30,瑞士央行公布政策利率

周四20:00,英国央行公布利率决议和会议纪要

周四21:15,欧洲央行公布利率决定;

周四21:45,欧洲央行行长拉加德召开货币政策新闻发布会

这欧洲三大央行几乎肯定不会改变政策。英国央行已经预计当前利率将维持一段时间,欧洲央行最近才进入暂停模式,而且市场已消除了对再次加息的任何预期。但尽管鹰派可能会投降,但这并不意味着降息很快就会到来。

风险提示及免责条款:市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负