大类资产风险定价周度观察-23年12月第4周

作者:天风研究 宋雪涛 林彦

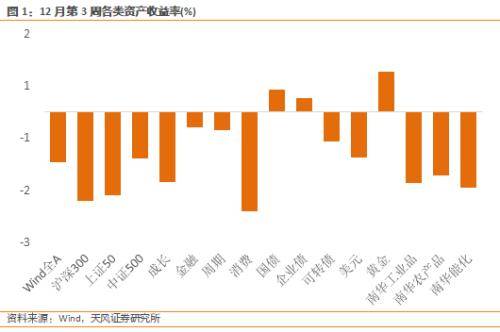

12月第3周各类资产表现:12月第3周,美股三大指数普遍上涨。Wind全A下跌0.96%,日均成交额下降至8023.12亿元。30个一级行业中有3个实现上涨,房地产、综合和纺织表现相对靠前;通信、计算机和电力设备及新能源表现靠后。信用债指数上升0.25%,国债指数上涨0.42%。

权益

12月第3周,Wind全A的风险溢价处在略高于【中性】水平位置(中位数上0.07倍标准差,53%分位)。沪深300、上证50和中盘股(中证500)的风险溢价小幅上升至77%、66%和29%分位。金融、周期、成长、消费的风险溢价为57%、33%、56%、53%分位。

12月第3周,大中小盘价值的交易拥挤度多数回落。大盘价值、大盘成长、中盘价值、中盘成长、小盘价值、小盘成长的拥挤度分别为9%、9%、21%、13%、34%、27%历史分位。

债券

12月第3周,流动性溢价上升至60%分位,流动性环境持续紧张。市场对未来流动性进一步收紧的预期依然偏低(16%分位)。期限价差上升至5%分位,利率曲线极平,长端相对于短端性价比很低;信用溢价上升至30%分位。

债券的交易拥挤度继续下降,利率债的短期交易拥挤度下降至48%分位,信用债的短期交易拥挤度下降至48%分位。可转债的短期交易拥挤度下降至31%分位。

商品

能源品:12月第3周,布油上升1.72%至76.95美元/桶。原油的交易拥挤度下降至18%分位。美国石油总储备下降0.62%,战略储备维持不变。

基本金属:12月第3周,金属价格普遍上涨。铜价上升0.91%,沪铝上涨1.79%,沪镍上涨0.18%。

贵金属:伦敦金现货价格上升0.76% 。COMEX黄金的非商业多头持仓拥挤度下降至51%分位。现货黄金ETF周均持仓量下降0.33%,黄金的短期交易拥挤度上升至75%分位。

汇率

12月第3周,美元指数下降1.35%,收于102.59。在岸美元流动性溢价下降至40%分位,离岸美元流动性溢价上升至71%分位,美国在岸的流动性环境转为宽松。

离岸人民币汇率下降至7.10,中美实际利差的历史分位数仍低于中性,从赔率上看,人民币目前吸引力并不突出,但从胜率来说,目前到明年年中,人民币或处在偏强通道内。(详见《人民币升值的五个问题》,2023年12月2日)

海外

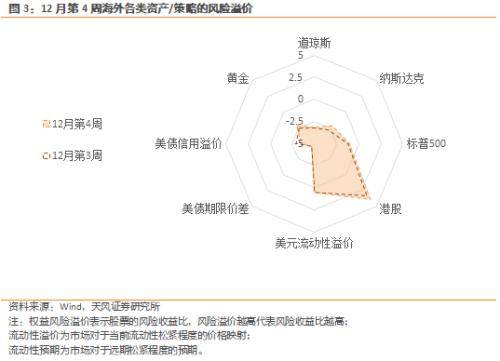

12月FOMC会议中联储的态度明显转鸽,市场开始加速定价降息预期。CME的美联储观察显示加息预期再次提前到明年3月(3月FOMC降息25bps的概率超过五成),全年降息次数预期提升至5.7次。10Y美债名义利率下跌32bps至3.91%,10Y美债实际利率下跌33bps至1.69%,10年期盈亏平衡通胀预期上升至2.22%。美国10年-2年期限利差倒挂幅度扩大至53bps。

12月第3周,美股三大指数普遍上涨。道琼斯、标普500和纳斯达克分别上升2.92%、2.49%和2.85%。标普500、道琼斯和纳斯达克的风险溢价分别维持在39%、18%和28%分位,当前美股的性价比十分有限。美国投机级和投资级信用溢价均下降至12%和18%分位。

风险提示:地缘冲突进一步升级;经济复苏斜率不及预期;货币政策超预期收紧。

来源:券商研报精选