REITs基金暴跌腰斩,发生什么了?

今年又跌崩一个品种。

中证REITs指数,今年下跌了30%,各大REITs也是跌幅在10%~50%不等,惨。

ps:REITs,简单说就是投资不动产的基金

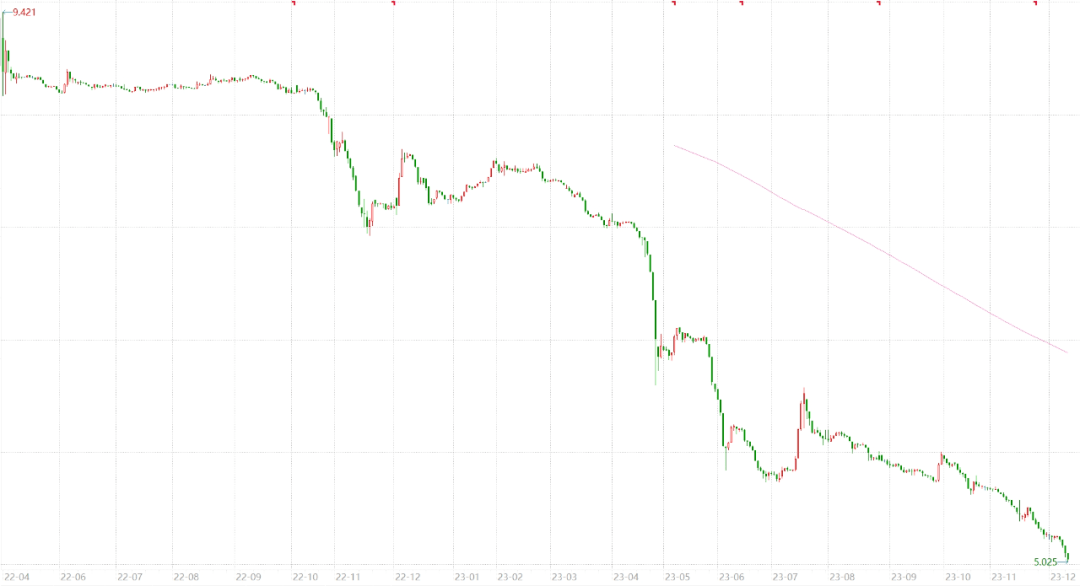

而今年下跌最惨的,当属建信中关村REITs,年初至今下跌46.4%,从最高位下来累计跌幅超过60%。

之前被誉为高分红的资产,现在呢,分红还有,结果本金没了

那为啥会出现这种情况。

先说被锤的最惨的建信中关村。

这类REITs呢,属于产业园类型,建信在最新季报中,大致透露了这么个意思:

“由于宏观经济不景气,建信中关村REITS的出租率持续下滑,从22年初的出租率96.15%下降到67.83%”

重跌之下,也有创始股东选择增持,比如上个月建信的原始股东,就宣布拟累计增持不超2亿资金。

不过效果似乎没啥用,继续跌ing。

产业园暴跌,可以归因于地产经济下行,那其他的又怎么回事?

我们再来看这个主做高速公路的REITs,华夏中国交建REITs。

这标的,上市第一天即为历史最高位,然后一路下跌到现在腰斩50%,活脱脱中石油再现。

今年不是旅游出行有所恢复么?为啥它也不行了?

说实话特别合理的解释,没有。

硬要解释,咱就怪美联储加息吧。

原本市场每年只需要你有3%的回报率就可以了,结果加息一波之后市场要求你得有5%的回报,遂暴跌到更低的价格。

这套逻辑也适用于各类长线资产,包括房价、股票、美债等…

然后,目前我也大致测算了一下,

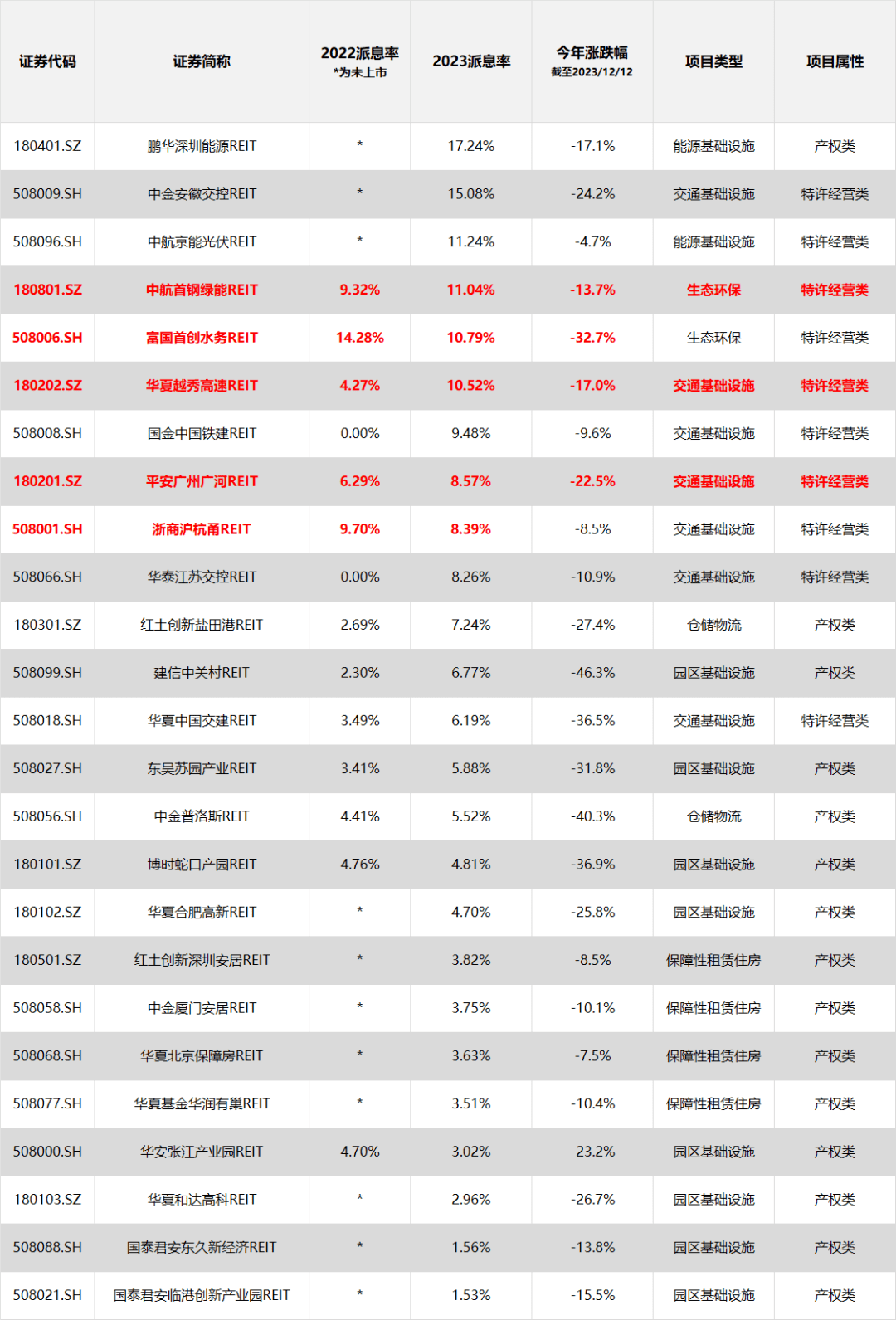

数据来源wind,时间2023/12/12

现在部分REITs在这波下跌后,算上派息率(分红/市价,类似股息率),有的甚至已经被动跌到年化十个点了。

大致说两类。

特许经营权类:

比如两个生态环保的REITs派息率是比较高的,首钢绿能和首创水务。

首钢绿能2022、2023年的派息率为9.32%和11.04%。

首创水务2022、2023年的派息率为14.28%和10.79%。

再比如高速REITs里面,华夏越秀和平安广州广河的派息率也还可以。

华夏越秀2022、2023年的派息率为4.27%和10.52%。

广州广河2022、2023年的派息率为6.29%和8.57%。

不过哈,这几个之所以派息率很高,也是因为他们都是特许经营权的项目,类似于长租,有存续期限制。

比如首钢绿能只有剩余18年存续期,假设每年按派息11%来算,那么到期IRR年化为8.4%左右。

首创水务剩余24年存续期,每年按回收11%来算,那么24年收回240%的本息,IRR年化为9.8%左右。

再比如华夏越秀,剩余48年存续期,每年按回收10%计算,那么IRR年化为9.9%。

但注意了,数据测算是这样,实际收益未必就能兑现。

这里面最大风险点就在于,派息率是浮动的,如果收入持续往下掉的话,那可就麻烦。

其次,REITs终归是近几年新出来的产品,各方面风险以及信息,还是不够透明的,依旧有各种潜在风险点。

.........

产权类:

接着我们再看产权类的REITs。

开头我分析的建信中关村REITs,就是创业园的产权项目,也是今年跌的最惨的,23年的派息率也达到了6.7%左右。

而另一个红土盐田创新港,也是高位下跌了44%,派息率7.2%。

产权相比特许经营权的特点是,产权更像股票,你除了出租收益还有资产长期增值的收益,但波动自然也就大了,几个产业园是今年跌的最惨的。

相比之下,最抗揍的还是几个保证租赁住房的项目。

今年所有保证租赁住房的REITs,年内的跌幅都在10%以内…

为啥保障房这么抗跌,我觉得和供需有关吧,毕竟经济不好,写字楼空置率比较高,但保证租赁住房价格只有市场60%左右,基本上是供不应求,所以入住率绝对有保证。

但不得不说这些保证租赁住房的吸引力确实有限,23年派息率只有4%不到,吸引力非常有限…

红土深圳安居2023年派息率:3.82%

中金厦门安居2023年派息率:3.75%

保证租赁住房和产业园REITs对比,这就和AAA债和A+债一样。

租金水平不同,安全系数不同,那么自然是一个高风险高收益,一个低风险低收益咯。

今天就简单先说到这,大家感兴趣点赞,后面再追加一些这块的文章~

……

1、最近河南某老哥中奖8600万,结果这哥们把5300万都捐了,捐了之后还说自己觉得钱太多,在当地也花不完,不会因为中奖就躺平,称“还得干,必须干!”并且接下来还会为买商铺和学区房继续努力奋斗,我看完这些话一头雾水,中了奖把捐掉,自己再奋斗去买商铺和学区房?更离谱的是5300万还是给河南体育发展基金,却不捐给希望小学,这逻辑清奇。

2、私募股权起投门槛从100万提升至300万,主要是股权投资周期实在太长,退出渠道只能指望IPO,但如今IPO收紧,没个十年八年都未必能出来,风险加大,300万挺合适,我觉得提到500万也无妨,毕竟它就不适合平民老百姓。

3、操作方面无,3000点下面买了不少A股方向的基金,暂时就先不出手了。